В поисках ответа на вопросы о состоянии американской экономики участники рынка будут анализировать данные о настроениях в жилищном секторе. Инвесторы на рынке ГКО снова пересматривают прогнозы роста экономики. Процесс восстановления евро подвержен временной технической коррекции.

- Индекс жилищного рынка продемонстрирует незначительное улучшение настроений в США

- Рост курса евро к доллару может прерываться?

- На фоне неутешительной экономической статистики спрос на ГКО может возобновиться

Игроки надеются на то, что по мере улучшения настроений в жилищной отрасли увеличатся продажи и строительная активность. Фото: iStock

Старт новой экономической недели будет медленным. В США все внимание приковано к жилищно-строительной отрасли, где запланирована публикация индекса жилищного рынка. Кроме того, игроки будут внимательно следить за динамикой курса евро/доллара, который недавно возобновил рост после годового падения, а также за рынком государственных казначейских облигаций, где ставки доходности развернулись под влиянием возродившегося спроса на облигации в свете поступающей из США неутешительной экономической статистики.

США: индекс жилищного рынка от NAHB (14:00 GMT). Опубликованные в пятницу на удивление низкие результаты промышленного производства за апрель заставили игроков засомневаться в перспективах восстановления экономики во втором квартале. Практически нулевой рост ВВП в первом квартале (+0,2%) был списан со счетов как временное ослабление. Но апрельские данные не подтвердили эту теорию, за исключением рынка труда. В прошлом месяце темпы роста занятости восстановились после замедления в марте, и благоприятная тенденция по индикатору еженедельных заявок на пособие по безработице по-прежнему указывает на уверенный подъем.

Однако на прошлой неделе были опубликованы неутешительные данные розничных продаж и промышленной активности за апрель, в результате чего на рынке возник закономерный вопрос: не сдаст ли позиции рынок труда в будущих отчетах? Или же здесь другая причинно-следственная связь?

В поисках ответов участники рынка будут внимательно анализировать жилищную статистику, запланированную к публикации на этой неделе. Сегодняшний отчет о настроениях в этой отрасли не имеет большой значимости, но он послужит «мостиком» к другому важному отчету, а именно индикатору активности в сфере строительства жилья, который выходит завтра.

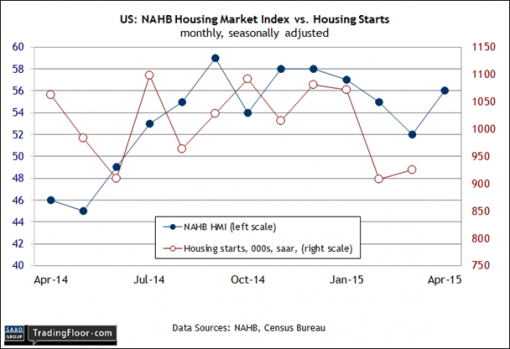

В прошлом месяце Национальная ассоциация жилищно-строительных компаний (NAHB) опубликовала хорошие результаты. В апреле индекс жилищного рынка увеличился на четыре пункта и достиг максимального с января значения на уровне 56. Оптимисты интерпретировали такой результат как признак того, что весной покупательная и строительная активность наберет обороты и, тем самым, окажет необходимую поддержку экономике.

Сегодня эта теория может получить реальное подтверждение. По крайней мере, на это рассчитывают аналитики. Консенсус-прогноз на портале Econoday.com предусматривает повышение индекса жилищного рынка в мае на один пункт — до уровня 57. Если ожидания оправдаются, то это повысит шансы на благоприятный результат в завтрашнем отчете о новом жилищном строительстве.

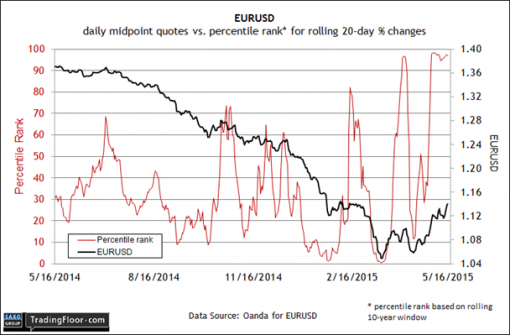

Курс евро/доллара. Вновь проснувшиеся волнения по поводу состояния американской экономики и улучшившиеся перспективы экономики Еврозоны сейчас оказывают поддержку еще недавно стремительно падавшему евро. Под влиянием неутешительной статистики, которая в последние недели поступает из США, курс евро к доллару достиг максимального с февраля значения, развернув годовой нисходящий тренд в паре с американской валютой.

Такому развороту содействуют макроэкономические факторы, наблюдаемые на противоположных берегах Атлантического океана. Действительно, в Еврозоне экономическая статистика в последнее время улучшилась, в то время как в США различные ключевые индикаторы продолжают разочаровывать участников рынка. Благоприятные ожидания в отношении роста ВВП Еврозоны во втором квартале на контрасте с неутешительными прогнозами в США дают единой валюте преимущество.

Пока неясно, сможет ли европейская экономика сохранить восходящий потенциал, который обеспечит евро дальнейший рост. Точно также неясно, является ли замедление американской экономики временным сбоем или началом серьезного спада.

Между тем участники рынка считают, что текущий подъем евро подвержен технической коррекции, пусть даже и непродолжительной. Процентное изменение пары евро/доллар с интервалом в 20 дней равно 97 процентилю. Это означает, что игроки рассчитывают на безупречную динамику евро в паре с долларом и почти не оставляют места даже для малейшего разочарования публикуемой в Европе экономической статистикой.

Стремительный рост единой валюты дает основания предполагать, что макроэкономические индикаторы в США будут оставаться низкими. Обоснованы ли они? Вполне возможно, однако учитывая резкое повышение курса евро/доллара в последние недели, перевес в экономической статистике Еврозоны должен оставаться достаточно большим, чтобы подъем валютного курса продолжался, невзирая на коррекцию.

Ставка доходности по 10-летней ГКО. Сегодня внимание участников рынка будет приковано к процентным ставкам в свете опубликованных на прошлой неделе неутешительных экономических данных. В дополнение к низким результатам расходов в розничном секторе и промышленной активности за апрель, мы также узнали о том, что предварительная оценка индекса потребительского доверия, который составляет Мичиганский университет, в мае сильно ухудшилась.

Поступающая в последнее время статистика поставила под сомнение перспективы восстановления американской экономики после первого квартала, когда темпы роста опустились практически до нуля. Некоторые аналитики прогнозируют, что во втором квартале тенденция к замедлению сохранится. В частности, так считает ФРБ Атланты, который в настоящий момент прогнозирует рост ВВП во втором квартале всего на 0,7% против роста на 0,2% в первые три месяца года.

Возможно, результаты за май и июнь опровергнут такие сомнения, но пока что теория об улучшении экономики во втором квартале, на которой строились многие прогнозы в последнее время, основывается исключительно на надежде. В свою очередь, риск ухудшения макроэкономического тренда увеличивает вероятность того, что ФРС может отложить первое повышение процентной ставки, которое некоторые экономисты ждали уже в сентябре. Однако шансы на это уменьшаются с каждым днем.

Интересно, как рынок ГКО отреагирует на этой неделе. В пятницу ставка доходности по 10-летней бумаге опустилась до 2,14%, ликвидировав большую часть полученных в этом месяце достижений. Участники рынка снова пересматривают свои прогнозы роста.

«Участники рынка все сильнее беспокоятся о том, что ослабление экономики, зафиксированное в первом квартале, сохранится во втором квартале, — заявил в интервью агентству Reuters в пятницу глава отдела торговли на рынке ГКО из нью-йоркского подразделения банка Bank of Nova Scotia. — Это сдерживает ФРС в действиях, и игроки с большей уверенностью покупают казначейские облигации».