Денежно-кредитная политика ФРС и греческая драма будут основными темами на рынке на протяжении июня

Май был отмечен существенным ростом курса доллара против основных валют, который начался в средине месяца. В итоге индекс доллара, отслеживающий американскую валюту против шести основных валют, восстановился почти на 5% от месячных минимумов, а его рост по итогам мая составил около 2,5%.

Росту доллара способствовала макростатистика по экономике США, сигнализировавшая о том, что спад, наблюдавшийся на протяжении первого квартала, был временным явлением и вскоре ситуация вернется в норму, позволив федрезерву приступить к началу процесса ужесточения денежно-кредитной политики. Хотя большинство американских макроэкономических данных, опубликованных на протяжении мая, оказывались слабее ожиданий, некоторые из них были достаточно оптимистичными. К последним стоит отнести данные по количеству обращений за пособиями по безработице и статистику по рынку жилья.

Количество обращений за пособиями по безработице продолжило снижаться, достигнув в мае минимальных значений за более чем 15 лет. Так, среднее значение показателя за четыре недели в мае упало до уровня 266.25 тыс. - минимум с апреля 2000 года – сократившись более чем в два раза с уровней, наблюдавшихся в течение рецессии 2008-2009 годов. При этом нисходящий тренд все еще остается в силе, о чем свидетельствует приведенный ниже график.

Основные данные по рынку труда США были менее оптимистичными, но назвать их негативными нельзя. Согласно обнародованному 8 мая отчету, по итогам апреля в несельскохозяйственных отраслях американской экономики было создано 223 тыс. новых рабочих мест, что практически совпало со средним прогнозам (224 тыс.) и оказалось значительно выше мартовского уровня (85 тыс.). При этом уровень безработицы, как и ожидалось, сократился до отметки 5,4% с 5,5% месяцем ранее.

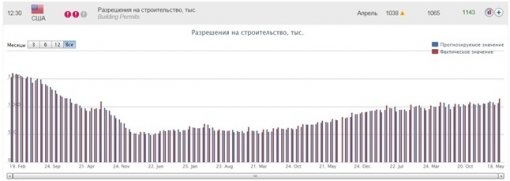

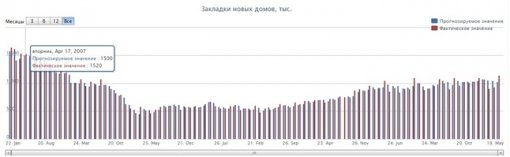

Что касается данных по рынку жилья, то речь идет о разрешениях на строительство и закладках новых домов. Оба показателя были опубликованы 19 мая и оба превысили отметку 1,1 млн. впервые с конца 2007 года.

Наблюдаемая в мае тенденция укрепления доллара в июне может продолжиться, но только при условии, что поступающие данные продолжат указывать на выход США из экономического спада.

Ближайшими событиями, которые могут существенно повлиять на ожидания относительно сроков начала процесса повышения ставок федрезервом, будут данные по индексу цен расходов на личное потребление и рынку труда США.

Первый показатель, являющийся основным индикатором инфляционного давления в США для ФРС, будет опубликован 1 июня. Несколько месяцев подряд значение показателя остается в пределах 1,3-1,4%. Вышедшие 22 мая данные по индексу потребительских цен в США дают основание ожидать умеренного роста инфляционного давления в США, поэтому сегодня вполне вероятно увидеть определенное повышение индекса цен расходов на личное потребление.

Существенный рост доллара может спровоцировать рост показателя с 1,3% в марте до 1,5% в апреле, при росте до 1,4% укрепление доллара также может иметь место, особенно если при этом выйдут сильные данные по доходам и расходам потребителей (показатели публикуются одновременно с данными по индексу цен расходов на личное потребление).

Данные по рынку труа США за май выйдут в пятницу, 5 июня. В целом, стоит ожидать дальнейшей стабилизации ситуации с занятостью после слабости, наблюдаемой в первом квартале текущего года. Основанием для подобных ожиданий, помимо всего прочего, служат данные по обращениям за пособиями по безработице, о которых говорилось выше.

Если ожидания относительно данных по индексу цен расходов на личное потребление и рынку труда оправдаются, будут выполнены условия, необходимые для начала процесса нормализации денежно-кредитной политики ФРС. Об этих условиях не раз упоминала Джанет Йеллен, а именно: уверенность в том, что инфляция вернется к 2% в среднесрочной перспективе, и дальнейшее улучшение условий н рынке труда.

В своем недавнем выступлении Йеллен заявила, что, несмотря на сохранение определенных трудностей в глобальном масштабе, американская экономика хорошо позиционирована для дальнейшего роста, а большинство членов FOMC ожидают сохранения темпов данного роста на уровне около 2,5% в текущем и следующем году.

В итоге вероятность принятия решения о повышении ставок на заседании Комитета по открытому рынку (Federal Open Market Committee, FOMC), намеченном на 16-17 июня, является достаточно высокой и рынки, кажется, ее недооценивают.

Кроме ФРС, важным драйвером для рынков в июне может стать Греция. Если в мае страна сумела избежать дефолта, то в июне без помощи со стороны международных кредиторов она этого сделать не сумеет, поскольку в этом месяце Афины должны будут вернуть МВФ в общей сложности более 1,5 млрд. евро против 774 млн. евро в мае.

Таблица 1. Календарь выплаты траншей Греции в июне

Также стоит отметить, что 30 июня истекает срок действия плана оказания финансовой помощи Афинам, который был согласован 20 февраля. До 30 июня Греции нужно заключить соглашение с международными кредиторами, что позволит стране разблокировать транш финансовой помощи и избежать дефолта. На конец мая по-прежнему не было явного прогресса в решении греческого вопроса, поэтому с приближением дат выплат траншей МВФ нервозность на рынках будет повышаться, что будет негативно отражаться на котировках единой валюты. Впрочем, до дефолта дело навряд ли дойдет, так как последствия подобного исхода греческой драмы спрогнозировать невозможно, с уверенностью можно лишь ожидать существенного ухудшения ситуации не только в Европе, но и в мире в целом.