Экстремальные ситуации создают возможности; но из-за них также можно потерять безумные деньги.

Во время кризиса необходимо хоть что-то делать — что угодно. В такие моменты бездействие лишь усиливает чувство бессилия. Американский фондовый рынок только что пережил худший день после краха в октябре 1987 года, в то время как мир оказался перед лицом самой серьезной пандемии более чем за сто лет. Что-то же делать?

Еще в октябре 2008 года Уоррен Баффет написал в New York Times, что он покупает акции, и призывая других сделать то же самое. Он выбрал не самое подходящее время, и в какой-то момент понес убытки - но к концу 2009 года он уже казался провидцем. Если Баффет рискнул и получил выгоду, то почему бы и остальным не попробовать?

Экстремальные ситуации создают возможности; но из-за них также можно потерять безумные деньги. Вот почему следует быть осторожнее, когда вы все же решаетесь действовать. Это естественная эмоция, и для бездействия нужна серьезная самодисциплина. Но часто именно этого требует ситуация. Вот примеры из спорта: футбольные вратари обычно бросаются в ту или иную сторону, пытаясь отбить пенальти, поскольку, оставаясь на месте, они выглядят глупо. Поэтому игроки, которые бьют пенальти, пришли к выводу, что иногда лучше пробить мяч прямо посередине. В бейсболе статистическая революция последних двух десятилетий показала, что один из самых ценных навыков, и один из самых трудных для развития, - пропустить подачу, а не бить изо всех сил.

Почему лучше бездействовать?

Так какие же есть доводы в пользу бездействия в нынешних экстраординарных рыночных условиях? К концу торгов в понедельник на Уолл-стрит индекс CBOE VIX, который измеряет волатильность фондового рынка, преодолел отметку 80 впервые с момента кризиса Lehman Brothers в 2008 году.

Под конец торгов акции в понедельник достигли максимальной волатильности за всю историю наблюдений. В последний раз волатильность достигла такого высокого уровня после неуклонного разрастания кредитного кризиса в течение года. На этот раз волатильность вспыхнула в течение месяца после рекордного максимума, установленного на американском фондовом рынке. Размещение денег на рынке или попытка выбрать подходящий момент в таких условиях – это лишь игра.

Волатильность на рынке акций в понедельник достигла исторического максимума

Как известно, больше всего рынки не любят неопределенность. И сейчас трудно представить, что неопределенность может еще усилиться. Крупнейшие мировые экономики добровольно сокращают активность во многих отраслях. Они фактически решили войти в рецессию, рассудив, что это лучше, чем позволить пандемии нанести максимальный вред. Так что рынкам приходится работать в условиях тотальной рецессии. Тем не менее, если посмотреть на прогноз, опубликованный Федрезервом Атланты, получается, что американская экономика переживает бум. Высокочастотные модели предполагают, что американская экономика растет на 3% в год.

Все данные (даже прогноз Nowcast) являются ретроспективными, а на их основании невозможно принять информированное решение об инвестициях. Специалист по распределению активов Мебан Фабер приводит следующий аргумент: если бы удалось создать рациональную модель распределения активов к моменту наступления кризиса, то она пострадала бы гораздо меньше, чем фондовый рынок, особенно если бы включала приличную долю облигаций. Если бы портфель был построен с учетом того, что в какой-то момент произойдет подобный кризис, потребовалось бы определенное мужество, чтобы отстоять собственные убеждения. Нужно спокойно ждать, глядя нападающему в глаза и держа биту на плече, и не трогать свой портфель. Или если процитировать покойного Джека Богла (как сделал Фабер):

«Мое правило - и оно действует только в 99% случаев, поэтому здесь нужно быть осторожным - когда наступают такие кризисы, лучшая тактика, которой вы можете следовать, это не „Не стой на месте, делай что-нибудь”, а „Не нужно ничего делать, стой на месте!”».

Финансовый кризис

Необходимо сделать еще один вывод. Очевидно, что сейчас мир столкнулся с кризисом в сфере здравоохранения, и люди должны в первую очередь бороться с ним, а не со всеми остальными потрясениями. Именно этот вирус вызвал проблемы в финансовом мире. Но это не значит, что финансового кризиса нет. Он существует. И если не бороться с ним с помощью обычного финансового оружия, он может нанести серьезный ущерб.

Единственная реальная разница заключается в том, что этот кризис наступил очень быстро. Американские акции рухнули на 25% так быстро, как никогда в истории. (И это было до возобновления распродажи в понедельник).

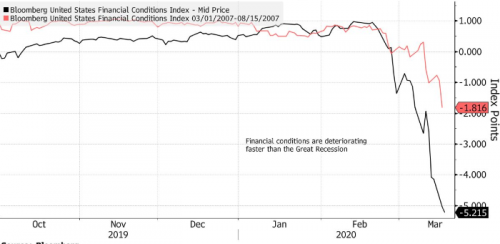

При столь быстром усугублении ситуации неудивительно, что финансовые условия также ухудшались рекордными темпами. Диаграмма, составленная Майклом Кэссиди из Bloomberg, показывает, что финансовые условия ужесточались еще сильнее и быстрее, чем летом 2007 года, когда волна банкротств среди субстандартных заемщиков привела к замораживанию нескольких сегментов кредитного рынка.

То, что положило начало кризису, больше не имеет отношения к представителям финансовой сферы. Они должны принять меры для предотвращения более сильного финансового ущерба, а борьбу с вирусом предоставить органам здравоохранения.

Рынок умеет распознавать, где находятся проблемы, и Федеральная резервная система тоже. Поддержка кредитных рынков дала ясно понять, что там есть проблемы — ситуация ухудшилась на удивление быстро даже в сегменте кредитов инвестиционного класса. По сравнению с казначейскими облигациями, индекс ликвидных корпоративных долгов инвестиционного класса Bloomberg достиг самого высокого уровня за последние десять лет, после головокружительного падения.

Финансовые условия ужесточаются быстрее, чем во время кредитного кризиса 2007 года

Развивающиеся рынки и Европа

Также стоит обратить внимание на развивающиеся рынки. ФРС объявила о своповых линиях с другими крупными центральными банками, пытаясь восполнить нехватку долларов. Это извечная проблема для развивающихся рынков. Обычно в кризис гособлигации развивающихся рынков считаются гораздо более безопасными, чем высокодоходные облигации США. В отличие от небольших американских компаний, правительства развивающихся стран могут повышать налоги. Но пока им не удалось далеко уйти от мусорных облигаций.

Тем временем валюты развивающихся рынков продолжают падать до рекордных минимумов. Худшие показатели у мексиканского песо, которое упало ниже 23 песо за доллар. Доходность по облигациям, выпущенным национальной нефтяной компанией Pemex, за последнюю неделю выросла почти вдвое.

Между тем, самые серьезные трудности могут быть в Европе. Очевидно, что в настоящее время континент находится на передовой линии борьбы с вирусом, из-за чего в Италии разразилась настоящая трагедия. Кроме того, страна пострадала из-за банковской системы, которая так и не смогла восстановить доверие после кризиса 2008 года, а также из-за фискальной и монетарной политики, несовершенство которых делает ее уязвимой для спекулятивных атак. Соотношение цены и балансовой стоимости в банках еврозоны находится на рекордно низком уровне. А спред между доходностью итальянских и немецких облигаций снова увеличивается, говоря о том, что структура еврозоны, не до конца реформированная после кризиса почти десятилетней давности, по-прежнему внушает мало доверия.

Что касается фондового рынка Европы, то он, похоже, вскоре достигнет переломного момента. Это своего рода экстремальная ситуация, с которой придется столкнуться политикам. И борьба со смертельным вирусом только ускоряет процесс.

Нужно объединять усилия

Финансовый кризис охватил большую часть мира. Скорее всего, эти проблемы можно решить, потому что так обычно и происходит. Ставки на то, что случится катастрофа (например, ставка на расширение европейских спредов) могут оказаться дорогостоящими и опасными.

Но подобный кризис обрушился одновременно на разные части мировой финансовой системы всего лишь во второй раз. Даже если эти финансовые проблемы будут решены, органы здравоохранения все равно должны остановить вирус. Мировые политики не могут оставаться в стороне. Они должны принять важные решения, которые могли бы изменить мир для будущих поколений. Однако для инвесторов, встретивших кризис с разумно сбалансированными активами, бездействие представляется поистине мастерской стратегией.

Подготовлено Profinance.ru по материалам агентства Bloomberg.