Сегодня будет опубликован протокол самого последнего заседания Банка Англии, посвященного вопросам денежно-кредитной политики. Участники рынка будут внимательно анализировать текст протокола, чтобы понять, какие препятствия стоят на пути центрального банка. Между тем по другую сторону Атлантического океана игроки обеспокоены состоянием жилищного рынка в свете целого ряда неутешительных результатов в этом секторе, несмотря на существенное восстановление темпов роста в сегменте нового жилищного строительства в апреле. Между тем ставки доходности продолжат колебаться в узком диапазоне до прояснения статистической картины.

- В условиях отрицательной инфляции в Великобритании участники рынка пытаются понять дальнейший курс денежно-кредитной политики Банка Англии

- Данные по ипотеке помогут разобраться с достоверностью статистики на рынке недвижимости в США

- Ставка доходности по 10-летней облигации продолжит колебаться в узком диапазоне

Рост цен на жилье и зарплат в Великобритании поддерживает прогноз увеличения инфляции, который озвучил председатель Банка Англии. Фото: iStock

Располагая новой информацией о том, что инфляция в Великобритании опустилась ниже нулевой отметки, участники рынка будут внимательно анализировать публикуемый сегодня протокол заседания Банка Англии, чтобы понять, как дальше будет развиваться денежно-кредитная политика. Тем временем значительный прирост в сегменте нового жилищного строительства в США в апреле улучшил макроэкономические перспективы и повысил шансы на повышение процентной ставки в этом году.

Но для начала нужно понять, растет ли спрос на покупку жилья, и в этом игрокам поможет еженедельный отчет о заявках на ипотеку. Кроме того, об ожиданиях участников рынка в отношении макроэкономики можно судить по динамике ставки доходности по 10-летней ГКО.

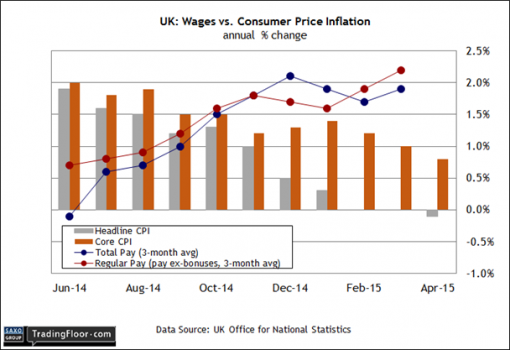

Великобритания: протокол Комитета по монетарной политике Банка Англии (08:30 GMT) Как показал ежемесячный отчет о потребительских ценах, в прошлом месяце британская экономика официально вступила в фазу дефляции — впервые за более чем полвека. Но если по общему показателю потребительских цен инфляция в апреле зафиксировала падение на 0,1% по сравнению с прошлым годом, то с зарплатами и ценами на жилье дела обстоят иначе.

По данным Службы национальной статистики (ONS), в марте годовые темпы роста цен на жилье увеличились до 9,6% по сравнению с приростом на 7,4% в предыдущем месяце. Самый последний отчет ведомства о зарплатах также свидетельствует о восходящей тенденции. Регулярные выплаты (за исключением бонусов) за последний год увеличились на 2,2% (на основании средних за три месяца оценок). Это самый высокий показатель роста почти за четыре года.

Ранее председатель Банка Англии Марк Карни заявлял, что низкая инфляция долго не продержится и что в конце 2015 года цены начнут приближаться к целевому показателю ЦБ на уровне 2%. Связано ли отрицательное значение общего индекса потребительских цен с временным уменьшением расходов на энергию или же это признак надвигающейся на британскую экономику угрозу дефляции? Для того чтобы ответить на этот вопрос, игрокам нужно проанализировать данные еще за один-два месяца. В то же время восходящий тренд по индикаторам цен на жилье и зарплат подтверждает точку зрения г-на Карни.

Как это повлияет на политику Банка Англии? Пока ситуация остается неопределенной. В опубликованном на прошлой неделе квартальном отчете об инфляции г-н Карни и его коллеги понизили прогноз роста экономики в этом году с 2,9% до 2,5%, а также незначительно пересмотрели в меньшую сторону оценку на следующий год. Говорит ли это о том, что Банк Англии готовится к борьбе с дефляцией? Или же нам стоит поверить г-ну Карни на слово и ждать повышения инфляции в ближайшие месяцы? В том же самом отчете Банк Англии заявил, что общий показатель инфляции к концу года достигнет 0,6%. Правда, в свете вчерашних данных о потребительских ценах такой прогноз выглядит поистине геройским.

В настоящий момент будущее представляется еще более туманным, чем обычно. Поэтому участники рынка с особым вниманием будут анализировать протокол последнего заседания по вопросам денежно-кредитной политики, чтобы понять, какие трудности грозят центральному банку.

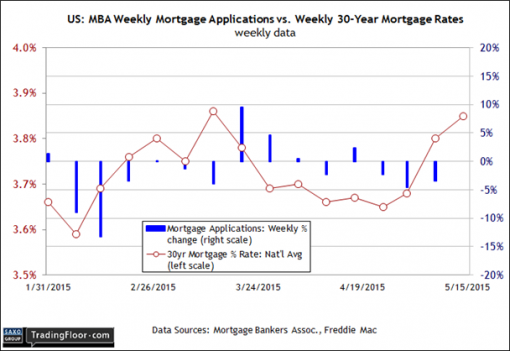

США: еженедельный отчет о заявках на ипотеку (11:00 GMT) В апреле темпы строительства жилой недвижимости существенно увеличились. Количество закладок под строительство новых домов выросло на 20,2%, что соответствует самому высокому значению с 2007 года. Такому приросту предшествовал целый ряд неутешительных результатов, которые поставили под сомнение перспективы жилищного рынка.

Такие хорошие новости подкрепили надежду на то, что в действительности положение рынка недвижимости более устойчивое, чем раньше предполагалось. Если это так, то в ближайшие месяцы статистические показатели должны улучшиться. Правда, еженедельные оценки спроса на финансирование покупки жилья на примере заявок на ипотеку пока не подтверждают такой прогноз.

По данным Ассоциации ипотечных банкиров (Mortgage Bankers Association), по состоянию на 8 мая количество новых заявок сократилось третью неделю подряд. Конечно, еженедельные данные очень изменчивы, но если сегодня результат снова ухудшится, то возникнет обоснованный вопрос о том, не являются ли самые последние данные о новом жилищном строительстве аномалией.

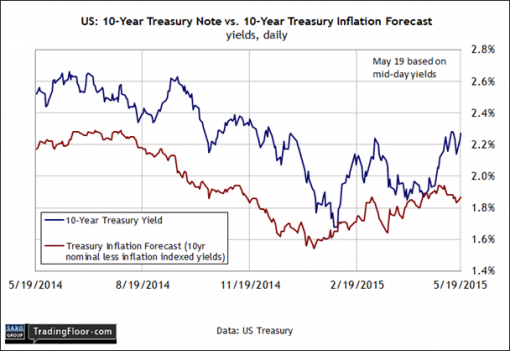

США: доходность по 10-летней ГКО Пока неизвестно, можно ли считать высокий результат в сегменте нового жилищного строительства за апрель решающим моментом для американской экономики, но участники рынка облигаций, по всей видимости, считают, что течение развернулось в благоприятное русло.

Действительно, новые данные о строительной активности заставили участников рынка пересмотреть шансы на повышение процентной ставки ФРС в ближайшем будущем. Конечно, один благоприятный отчет не перекрывает собой целую цепочку неутешительных индикаторов. Однако ставка доходности по 10-летней облигации сейчас равна 2,26%, что соответствует почти максимальному в этом году значению (по состоянию на середину дня 19 мая на торгах в Нью-Йорке).

Относительно твердая позиция по ставкам говорит о том, что участники рынка все еще рассчитывают на то, что экономика продолжит расти, и в этом случае центральный банк в ближайшем будущем начнет цикл повышения процентных ставок. Правда, сегодня календарь экономической статистики скудный, поэтому ожидания в этом отношении вряд ли существенно изменятся. Между тем экономика продолжает поставлять доказательства того, что темпы восстановления во втором квартале будут незначительными, включая низкие результаты промышленного производства и расходов в розничном секторе, а также значительное ухудшение потребительских настроений согласно предварительному индексу Мичиганского университета за май.

Тем не менее, некоторые экономисты надеются на улучшение во втором квартале. «Мы считаем, что американская экономика и, в некоторой степени, мировая экономика продемонстрируют более высокие темпы роста в оставшийся период года», — заявил главный международный стратег из JP Morgan Funds. Дэвид Келли (David Kelly) пояснил, что «хотя американская экономика растет совсем медленно, этого достаточно для того, чтобы не только соответствовать критериям ФРС, касающимся ужесточения условий на рынках труда и медленного роста инфляции, но и способствовать увеличению доходов компаний за счет снижения влияния доллара и цен на нефть».

Обоснована ли точка зрения Келли или это очередной пример безрассудного оптимизма на Уолл-стрит в пику фактам? В настоящий момент сложно ответить на этот вопрос. По некоторым оценкам, американская экономика движется в сторону рецессии, но это по-прежнему всего лишь досужие разговоры. Особенно если учесть тот факт, что в прошлом месяце темпы занятости существенно выросли.

В любом случае перспективы остаются туманными. Посмотрим, определится ли рынок облигаций с позицией в ближайшие дни. А пока ставка доходности по 10-летней государственной облигации будет колебаться в узком диапазоне до появления новых статистических данных, которые прояснят картину.