Сделка с Ираном пошатнула нефтяную отрасль

Повысившийся курс доллара стал препятствием для роста сырьевых товаров. Цена на золото тестирует предельные уровни, а нефть остается под давлением третью неделю подряд. Рынок зерна отыграл часть предыдущих достижений, а сегменты какао и кофе получили поддержку.

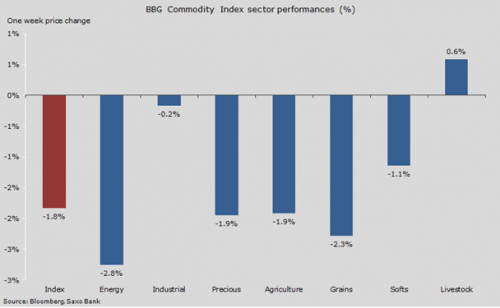

- Рост курса доллара заставил игроков товарного рынка спешно закрывать позиции, а индекс Bloomberg понизился на 1,8%

- Нефтяной рынок под давлением: сделка с Ираном спровоцировала падение цен на сорта Brent и WTI

- В первом квартале 2016 года ожидается битва за долю на нефтяном рынке в условиях избыточного предложения

- Рынок золота приготовился закрыться в области пятилетнего минимума

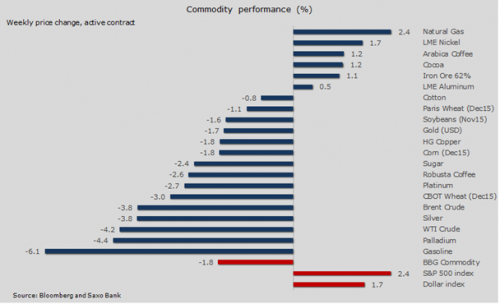

- Лидеры роста на этой неделе — сегменты какао и кофе, отрасль животноводства также противостоит тренду

Если ядерная сделка будет ратифицирована, то к первому кварталу 2016 года Иран может начать закачивать нефть на экспорт в значительных объемах, что может спровоцировать борьбу за влияние внутри нефтяного картеля ОПЕК. Фото: iStock

Сырьевой сектор сдает позиции вторую неделю подряд на фоне возросшего курса доллара, уменьшения риска банкротства Греции и достижения соглашения с Ираном по ядерной программе. Фондовый рынок Китая стабилизировался, что оказало поддержку сегменту промышленных металлов, в то время как в остальных отраслях были зафиксированы убытки.

Особенно заметны были потери в нефтяном секторе, который отрицательно отреагировал на новость о том, что договоренность с Ираном по ядерной программе, наконец, достигнута, так как это открывает новый источник поставок на уже переполненный рынок.

Дополнительным фактором продаж на нефтяных рынках послужило известие о неожиданном для этого сезона увеличении запасов энергоносителя в главном центре поставок сырой нефти WTI в Кушинге (штат Оклахома).

Только сектору животноводства удалось противостоять тренду на этой неделе, в течение которой индекс понизился на 1,8%. Фото: iStock

Цены на драгоценные металлы падали четвертую неделю подряд на фоне роста курса доллара, а также смещения фокуса на рынке на предполагаемый срок повышения процентных ставок в США. Поскольку угроза выхода Греции из Еврозоны уменьшилась, рискованные сделки с акциями резко увеличились, а также в моду снова вошли биржевые операции на разнице ставок.

В таких биржевых операциях трейдеры извлекают прибыль из разных представлений о будущих процентных ставках, продавая евро против доллара и фунта. Это помогает объяснить, почему курс евро предположительно будет падать, несмотря на снижение уровня неопределенности в ситуации с Грецией.

Исключениями на рынке продавцов стали сегменты какао и кофе сорта Арабика. Волнения по поводу условий выращивания в Гане, второй по величине стране-производителе какао, оказали поддержку этой культуре, в то время как кофе подорожало на фоне признаков возможного сокращения урожая в Бразилии, хотя нисходящий тренд, в котором он торговался большую часть этого года, остается в силе.

На этой неделе проигравших было больше, чем победителей, однако сегменты какао и кофе стали исключениями.

В понедельник успешно завершились долгие переговоры между Ираном и шестью державами, по итогам которых, наконец, было достигнуто соглашение. Как только оно будет ратифицировано ООН и правительствами соответствующих стран, 12-летний конфликт из-за ядерной программы Ирана будет исчерпан.

Хотя сделку горячо поддержал президент США Барак Обама, который сказал, что отсутствие соглашения увеличит угрозу войны в регионе, теперь ее еще должен утвердить Конгресс. Президент четко дал понять, что на любые законы, препятствующие исполнению сделки, будет наложен запрет.

Участники нефтяного рынка несколько месяцев обсуждают, какие последствия может принести сделка, учитывая, что рынок уже еле справляется с увеличившимися объемами поставок из Саудовской Аравии и Ирака при одновременно стабильно высоких темпах добычи на американских сланцевых месторождениях.

Первой реакцией стали продажи сорта WTI, в ходе которых цена дошла до психологической отметки 50 долларов за баррель, однако осознание того, что последствия увеличения предложения из Ирана начнут ощущаться не раньше, чем в следующем году, помогло стабилизировать цену.

Грядет битва за рыночную долю в 2016 году

Ни Саудовская Аравия, ни Ирак, которые сейчас демонстрируют рекордные темпы добычи, не уменьшат объемы производства, чтобы высвободить место для иранской нефти, которая предположительно начнет поступать на рынок в первом квартале следующего года.

Напротив, эти две страны надеются на то, что непрекращающийся рост спроса создаст возможности для увеличения предложения и поможет избежать очередного кризиса затоваренности. Также нужно учитывать, что ожидания того, что цена на нефть ниже 60 долларов за баррель может вынудить американских производителей сократить добычу сланцевой нефти, по-прежнему зависят от высокой цены безубыточности.

Тегеран решительно настроен вернуть себе статус второго по величине производителя нефти в ОПЕК после Саудовской Аравии, и это может привести к возобновлению конкурентной борьбы внутри группы, особенно если фундаментальные факторы на рынке нефти в это время не будут способствовать увеличению предложения.

Объемы добычи в США остаются высокими

Недавнее увеличение количества действующих нефтяных вышек в США вызвало у некоторых участников рынка удивление, несмотря на то, что для отрасли это обнадеживающий сигнал.

Невзирая на значительно понизившиеся цены в течение последнего года, за последнюю пару месяцев торговля по нефти сорта WTI стабилизировалась в районе отметки 60 долларов за баррель, и этого оказалось достаточно для небольшого подъема.

Такая ситуация подтверждает мнение о том, что цена на нефть в США на уровне 60 долларов за баррель и выше оправдывает добычу, и после самого последнего падения на 10 долларов встает вопрос о том, на каком уровне начнется спад производства.

Помимо сделки с Ираном, дополнительным фактором удешевления нефти послужил еженедельный отчет о запасах в США, который, несмотря на общее сокращение запасов, продемонстрировал неожиданное увеличение объемов в главном центре поставки нефти, торгуемой посредством фьючерсных контрактов на Нью-йоркской бирже, в Кушинге (штат Оклахома).

Если такой тренд сохранится до конца месяца, то это будет первый случай за пять лет, когда запасы в Кушинге в июле увеличились, что окажет дополнительное давление на американский рынок, где запасы превышают долгосрочные средние значения приблизительно на 100 миллионов баррелей.

Теперь возникает риск того, что цена на нефть опустится ниже, чем прогнозировалось, несмотря на то, что отрицательные последствия увеличения поставок нефти из Ирана проявятся только в следующем году. Перспектива снижения объемов добычи американскими компаниями в конечном итоге посодействует восстановлению цен. Поэтому хотя мы и не исключаем вероятность падения нефти WTI до уровня 45 долларов за баррель в краткосрочной перспективе, мы придерживаемся нашего прогноза о том, что в текущем квартале нефть, вероятнее всего, продолжит торговаться в диапазоне 50-55 долларов за баррель.

Цена на нефть WTI может опуститься до 45 долларов за баррель, но в краткосрочной перспективе, вероятнее всего, сохранится диапазон 50-55 долларов. Источник: Saxo Bank

Слова Йеллен и рост доллара заставили быков по золоту обратиться в бегство

Пока что в июле цены на золото колеблются, словно маятник, но при этом сохраняется тенденция к снижению на фоне таких факторов, как греческий кризис, волатильность на китайском фондовом рынке и разговоры на рынке о сроке первого повышения процентной ставки в США.

На этой неделе председатель ФРС Джанет Йеллен, выступая в Конгрессе США, повторила, что процентные ставки, вероятно, поднимутся в этом году. Это заявление, а также общая склонность к риску на рынке посодействовали росту курса доллара и снижению цены на золото, при этом продолжительность падения золота достигла максимального с февраля значения.

Китай раскрыл еще один секрет

В пятницу Народный банк КНР обнародовал обновленную информацию о золотом резерве впервые с 2009 года.

За это время страна увеличила запасы золота на 57% — до 53,3 миллиона унций, заняв пятое место в мире среди крупнейших обладателей золотых слитков, обойдя Россию.

Китай — крупнейший в мире производитель и один из двух крупнейших потребителей вместе с Индией. Кроме того, в этой стране находится самый большой в мире физический рынок — Шанхайская биржа золота. Однако на рыночную торговлю эта новость не оказала существенного влияния, так как Китай не предоставил информации о том, когда были накоплены эти запасы, а также ничего не сказал о будущих намерениях.

Опасайтесь медвежьей ловушки

Учитывая тот факт, что в настоящий момент золото торгуется на расстоянии 1% до пятилетнего минимума на уровне 1131 доллар за унцию, трейдеры, которые играют на понижение цены, до сих пор получали прибыль со своей рекордной короткой позиции на рынке фьючерсов. За неделю по 7 июля включительно чистая длинная позиция хедж-фондов по фьючерсам и опционам сократилась до минимального уровня как минимум с 2006 года. Такое сокращение обусловлено непрекращающимся увеличением валовой короткой позиции, которая сейчас составляет почти рекордные 11 миллионов унций.

Вероятность того, что цена не сможет пробить поддержку в области 1132-1142 доллара за унцию, может создать предпосылки для незначительного роста, связанного с фиксацией прибыли медведями на рынке. Однако в условиях увеличивающихся разговоров о паритете между евро и долларом и неопределенности по поводу того, какие последствия сулит повышение процентных ставок в США, рост цены на данном этапе, скорее всего, будет расценено как возможность для новых продаж.

Тем не менее, мы конструктивно подходим к анализу рынка золота и считаем, что в оставшееся время до конца года цена 1080 долларов за унцию будет служить тем барьером, ниже которого золоту будет сложно опуститься. Поэтому мы будем считать любые попытки к снижению в ближайшие недели неоправданными с точки зрения фундаментальных факторов, например себестоимости добычи, и будем использовать их как возможности для покупок на долгосрочную перспективу.

Золото снижается, но цена 1180 долларов за унцию представляется более справедливой.